GPIF(年金積立金管理運用独立行政法人)が、平成29年度に行ったESG活動をまとめたレポートを公表しました。

平成29年度 ESG活動報告を刊行しました | 年金積立金管理運用独立行政法人

大きく二部構成になっています。

前半は、ESG投資の取り組み実績、後半は、ESG活動の効果測定についてです。

GPIFのESG投資

GPIFは、2015年に国連のPRIに署名し、ESG投資に乗り出しました。今までの具体的な取り組み内容は以下です。

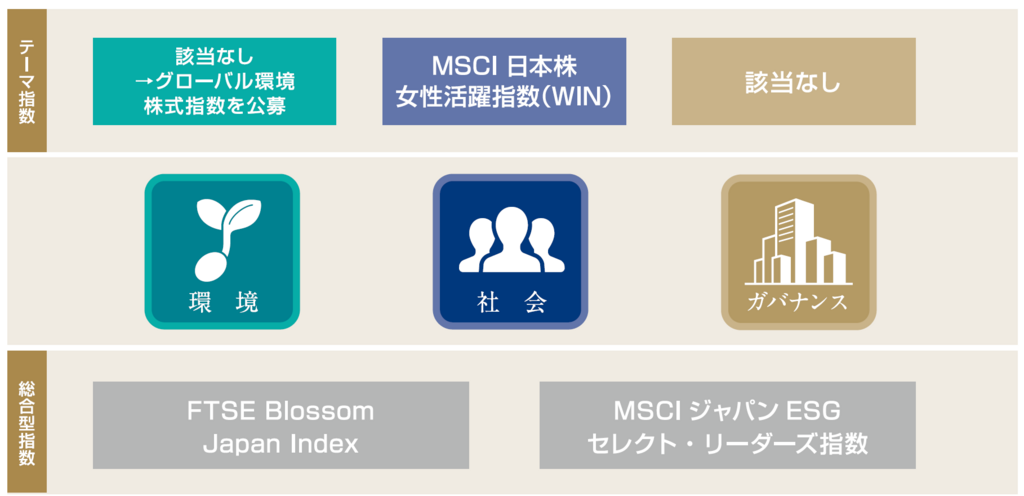

- 国内株式でESG指数に基づくパッシブ運用開始

- 環境分野のESG指数の公募・選定

- 債券のESG投資について世銀と共同研究開始

- 運用会社とのエンゲージメント強化

- ESG評価会社(指数プロバイダー)との対話

etc.

(GPIF「平成29年度 ESG活動報告」より)

具体的な投資行動として実行に移されたのは、ESG指数の選定による国内株式でのパッシブ運用の開始です。

採用された3つの新ESG指数については以前取り上げました。現在、保留となっている環境(E)分野をカバーする指数を選定中です。

【関連記事】

・ESGインデックスを連動対象とするETF3本が東証に上場

・GPIFが新たなESG指数(グローバル環境株式指数)を公募

ESG投資の効果測定

GPIFは、自らのESG投資の成果を大きく2つの観点で測るとしています。

1.企業のESG評価向上やESG対応の強化につながっているか

2.1の結果、金融市場全体の持続可能性向上やリスク調整後リターンの向上につながっているか

具体的には、ポートフォリオ全体のESG評価の変化、各国と比較したESG評価ランキングの変化などを継続的に測定していきます。ESG指数の採用によって、上場企業全体のESGスコアアップを狙うという流れです。

また、各ESG指数そのものにもESG評価が組み込まれているので、例えばSであれば「女性管理職比率」やその開示有無などをモニタリングしていくとしています。

ただし、ESG評価といっても、MSCIは業種内相対評価、FTSEは絶対評価だったりとスコア付の方法や基準がまちまちで課題も多いと指摘しています。

※ESG指数の収益率比較(対TOPIX)も載っていますが、期間が短すぎてこれ自体はあまり意味をなしません。

GPIFのESG投資はまだまだ不十分

ここから先は私の意見です。

このレポートも然り、GPIFはESG投資に積極的に取り組んでいる、というイメージを持つ人も多いと思います。

しかし、現在は、国内株式のほんの一部でESG指数連動のパッシブ運用を始めたにすぎず、GPIFの運用資産全体からすればたった1%に過ぎない水準です。

巨大なGPIFのおかげで、ESGがメジャーになったのはいいことですが、まだ始まったばかりです。

年金加入者の一人として、もしGPIFが本気で「ESGやっています」「持続可能な社会をつくります」と言うのなら、以下をぜひ実行してほしいです。

・ダイベストメント(石炭火力関連企業やクラスター爆弾製造企業など)

法令上、運用会社に投資一任で委託しているので、特定の企業や業種を外すダイベストメントやネガティブスクリーニングはできないとしていますが、世界の潮流からはかなり遅れていると思います。

特に、気候変動などの問題は、世界最大の投資家GPIFだからこそ生み出せるインパクトは大きいはずです。

・アクティブ運用でのESG投資

ESG指数は、企業のESGの取り組みや情報開示を進めるメリットはあると思いますが、ESG投資の主流はアクティブ運用でのインテグレーションです。

ESGは、インデックスプロバイダーの行う一律のスコアリングではなく、個別の企業を深く分析するアクティブ運用でこそ真価を発揮するものだと思います。運用会社との対話にとどまらず、実際のアクティブ運用でも明確にESG視点を打ち出してほしいです。