セゾン投信の「セゾン資産形成の達人ファンド」に積立を初めて3年になります。

長期&厳選という運用方針に共鳴し、直販の口座と、楽天証券の個人型DC(イデコ)で毎月積立購入しており、個人ポートフォリオの約3割を占めるメインファンドです。

ファンドを知って頂くために、基本的なデータを定期的にまとめたいと思います。

パフォーマンス

セゾン資産形成の達人ファンド(以下「達人F」)は、外国株式、日本株式に投資する優良な機関投資家向けファンドを選りすぐり組み入れるファンド・オブ・ファンズです。2007年3月に設定。

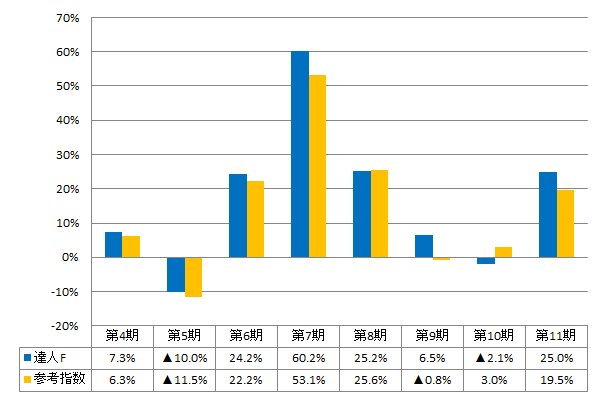

ベンチマークはありませんが、運用報告書では、第4期以降、参考指数としてMSCI ACWI(含む日本、配当込)が記載されています。

各期のリターンをみると、4期~11期の8年のうち6年はMSCI ACWIを上回っています。世界の株式相場が好調な局面でアウトパフォーム傾向です。

設定日(2007年3月15日)=10,000とした場合の、第11期決算(2017年12月11日)時の価格は以下のとおりです。上記の積み重ねにより、長期でも全世界株式指数を2割近く上回る好パフォーマンスです。

・達人ファンド 20,804

・MSCI ACWI 17,782

直近のパフォーマンスはどうでしょうか。

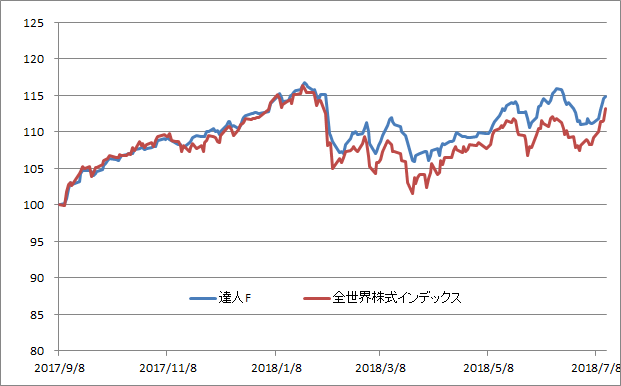

少しイレギュラーですが、参考指数MSCI ACWI(含む日本)の円建てデータとして、2017年9月に新規設定されたステートストリートの「全世界株式インデックス・ファンド」の数字が入手できたので比較しました。

※達人F、全世界株式ともに信託報酬控除後、2017年9月8日の基準価額=100として指数化。期間は2017/9/8~2018/7/13。

短いので何とも言えませんが、今年に入ってからの変動の大きい相場環境でもまずまずです。

純資産総額

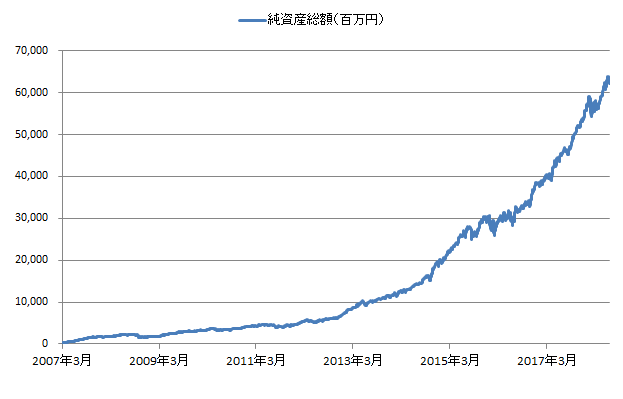

設定来の純資産総額の推移。HP等に載っているとの同じです。7月13日現在で644億円。設定から100億円を超えるまで(2013年5月)約6年かかったものの、その後拡大ペースが加速しました。

モーニングスターによると、2014年から2018年6月まで60ヶ月のうち、資金流出は1ヶ月のみ、残り59ヶ月は純流入です。純資産の増加は株高&円安で原資産の価格が上昇したせいもありますが、安定した資金流入が基礎になっています。

地域別資産配分

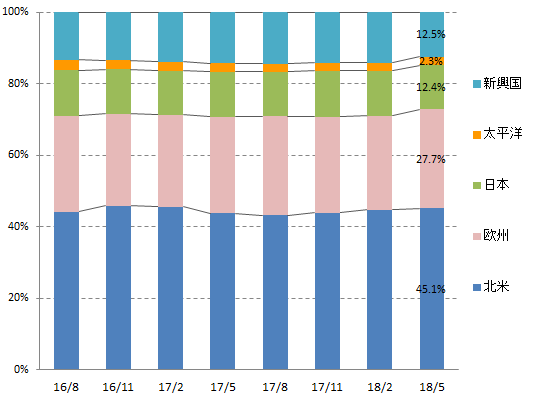

目論見書では「主として海外および日本の株式に幅広く分散投資します」とあるだけで、地域別や国別の目標資産配分比率は定めていません。

あくまで、米国、欧州、日本、新興国それぞれの地域で、企業価値に着目していい企業をしっかり選別している運用会社・ファンドをボトムアップで選んでいます。ただし、「投資対象とする株式市場の規模などを考慮しながら」とある通り、時価総額比率を一応は念頭に置いています。(もし日本株でいいファンドがたくさんあったからといっても、日本株の比率が5割、等にはならないでしょう)

過去2年の、地域別資産配分比率の推移です。直近でMSCI ACWIの時価総額比率と比較すると、アメリカへの配分は少なめ、逆に日本、ヨーロッパは多めです。

ポートフォリオ

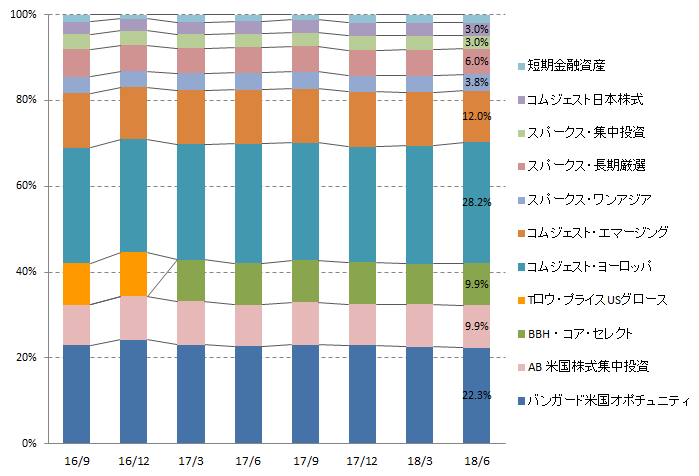

過去2年の組入ファンドの投資比率の推移です。

2017年3月に、米国株式において、「Tロウ・プライス米国大型グロースファンド」を全売却し、「BBHコア・セレクト・ファンド」に入れ替えて以降、組入ファンドの変更はありません。

投資比率3割弱の「ニッポンコムジェスト・ヨーロッパ・ファンドSA」、2割強の「バンガード米国オポチュニティファンド」がコアです。

各ファンドの特徴はこちらの記事もご参照。

フィデューシャリー・デューティーへの取組状況

セゾン投信は2015年8月に、真に顧客のためにのみ運用を行う運用会社としての意志を示すため、「フィデューシャリー宣言」を発表しました。

6月下旬に、2017年度の取り組み内容が、KPI目標の達成・進捗状況とともに公表されています。

6項目のKPIのうち、「インベスターリターンと基準価額騰落率の差」は大事だと思いました。

達人Fの場合、設定以降2018年3月末までの基準価額ベースの平均リターンは+6.5%/年でした。一方で、ファンドの顧客の実際のリターンであるインベスターリターンは+10.5%/年と、基準価額ベースのリターンを大きく上回ります。

これは、長期投資、積立投資の重要性を、中野さんはじめセゾン投信が地道に伝えてきた結果です。基準価額の上昇率が単純なファンドのリターンとすれば、それを上回る部分はセゾン投信と受益者が一緒に生み出したリターンといえます。

詳細版はこちら(PDF)。

セゾン投信のフィデューシャリー宣言取り組み状況報告(全体版)

また四半期か半年に一度程度まとめます。

カテゴリー:セゾン投信

【関連記事】

・独立系投信に対する視点~プロと個人のファンド選びは違っていい