セゾン投信の「セゾン資産形成の達人ファンド」は、私個人のリスク資産のポートフォリオで3割以上を占めるコアです。

第13期の運用報告書が開示され、運用報告会の動画もアップされたので、運用状況をまとめました。

※最近のコロナ・ショックとも言われる相場変動は反映していません。あくまで長期投資として積立をしているので、年単位の大きな流れを見ています。

長期パフォーマンス

達人ファンドも13年の運用期間が経ち、長期のパフォーマンスを見られるフェーズに入ってきました。

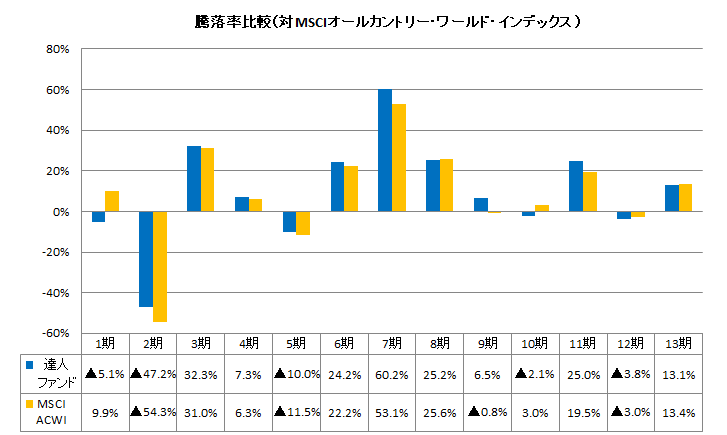

参考指数であるMSCIオールカントリー・ワールド・インデックス(MSCI ACWI・配当込)との比較です。

【設定来(2007年3月15日~2019年12月10日)】

セゾン資産形成の達人ファンド:+126.5%

MSCI ACWI配当込(参考指数):+ 95.5%

【第13期(2018年12月11日~2019年12月10日】

達人ファンド:+13.1%

参考指数:+13.4%

13期は参考指数に若干劣後しました。設定来の累計では30%以上上回ります。

各期の参考指数との比較です。13期のうち8勝5敗です。

※運用報告書及び運用報告会での開示データより。

・リスクリターン(設定来)

【設定来リターン(年換算)】

達人F:+6.6% 参考指数:+5.4%

【標準偏差】

達人F:15.7% 参考指数:18.9%

(単純に割り算したシャープレシオは、達人F:0.42 参考指数:0.29、となります)

いいファンドを厳選し、割安な時に多く買い長期で保有する運用の成果が数字に出ています。

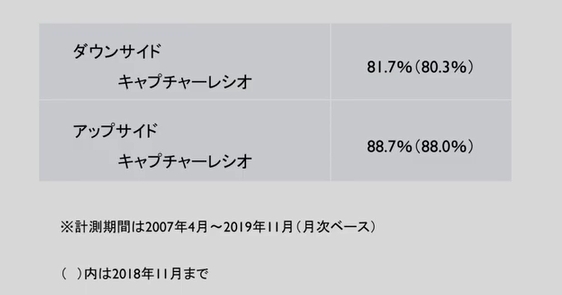

・アップサイド/ダウンサイドキャプチャーレシオ

長期の好パフォーマンスの要因を示すのが下記の数字です。去年の運用報告会でも出されました。

この図は、

- 指数が100下がる時は81.7しか下がらない

- 一方で、指数が100上がるときは88.7上がる

という意味です。

下落相場ではマーケットほど下がらない一方で、上昇相場ではそこそこついていく。

この、88.7%と81.7%の差が積みあがったものが、設定来13期でインデックスを30%以上アウトパフォームしている要因です。

(ひふみ投信、農林中金のおおぶね、など、いいアクティブファンドは概ね同じ傾向にあります。)

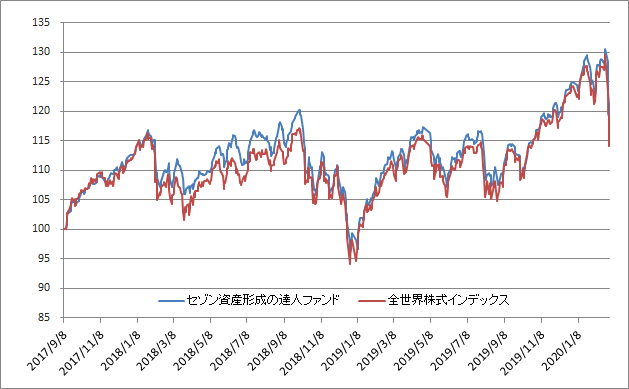

・最近の基準価額推移

参考まで、最近の値動きも比較してみました。

※MSCI ACWIをベンチマークとする、ステート・ストリートの「全世界株式インデックス」を用い、その設定日(2017年9月8日)=100として指数化。達人ファンドも全世界株式インデックスも信託報酬控除後です。

値動きは似ていますが、やや青いラインの達人ファンドが上回っています。

純資産総額

第12期末:657億円 → 第13期末:877億円 に増加。

順調に増え続け、2月には1,000億円手前まで来ましたが、直近の大きな世界的下落で、3月9日現在では843億円です。

資金の出入り自体は純流入が続いています。モーニングスターのデータでは、2016年1月~2019年1月の49ヶ月で、流出超過は1回(2016年12月)のみでした。

いよいよ下落相場に入ってきそうな雰囲気もあります。受益者が積み立てを辛抱強く続けられるか注目します。

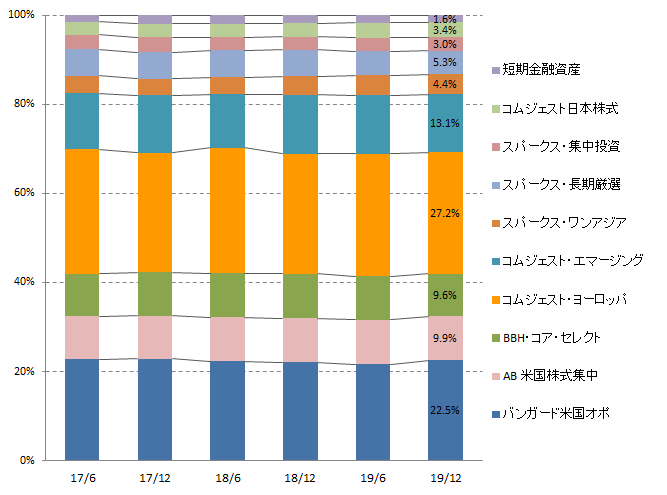

ポートフォリオ

投資対象ファンド別比率、地域別比率の推移です。ファンドの入れ替えはなく、ほぼ変わっていません。「コムジェスト・ヨーロッパ」「バンガード・米国オポチュニティファンド」合計で約5割を占めます。

【投資対象ファンド別】

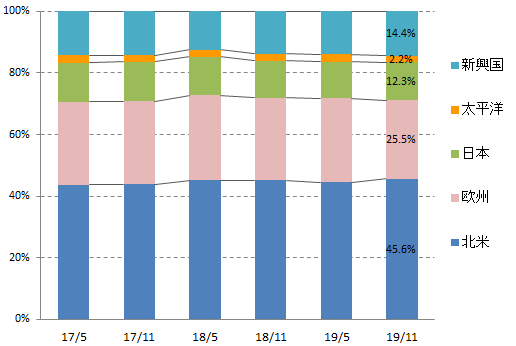

【地域別】

達人ファンドは、「同じ信頼度の良いファンドであれば、価格が相対的に割安になったものを多く買う」という方針なので、投資対象ファンドの入れ替えや目標資産配分の大きな変更がない限り、この割合はほぼ一定になります。

運用報告会よりポイント

Youtubeで第13期の報告会動画が見られます。

第13期運用報告会|セミナー情報|積立投資・つみたてNISA(積立NISA)ならセゾン投信

達人ファンドの運用報告のポイントです。まだ見ていない受益者の方はぜひご覧ください。特に、房前さんの解説は分かりやすいです。

・投資対象ファンド別の長期パフォーマンス

(房前さんの評価、対指数パフォーマンスをもとに、主観で優・良・可でまとめました)

優:バンガード・米国オポチュニティ、コムジェスト・ヨーロッパ

良:コムジェストのエマージング&日本株、AB米国集中、スパークスの日本株2本

可~不可?:スパークス・ワンアジア(昨年もいまいち)

・今期(13期)の投資行動

購入のみで売却は行っていない。資金流入が安定しているので、売却せずにリバランスできている。

・インベスターリターン>>基準価額上昇率

設定来の達人ファンドの基準価額上昇率は年率6.6%なのに対して、インベスターリターン(受益者の実際の平均リターン)は年率9.8%。

⇒ 受益者の投資行動の成果です。直販&積立というモデルの成果としてもとても大事だと思います。

・長期投資は「マラソン」であり「短距離走の繰り返し」ではない

毎月、毎年指数に勝ち続けるのは無理。マラソンにはマラソンの走り方がある。価値に対して割安な価格で購入し、じっくり待つ運用を続けることが長期の成果につながる。(毎年瀬下さんが言っていることです)

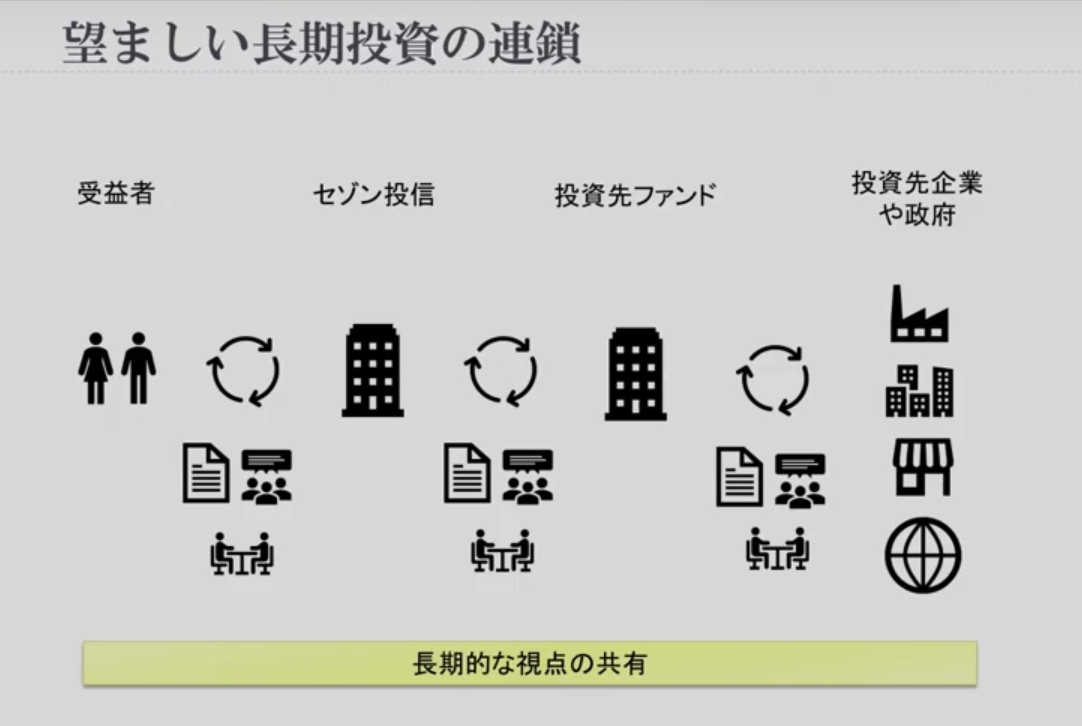

こちらのスライドも重要なので転載させて頂きます。

受益者~運用会社~投資先企業が「長期投資」という価値観を共有し、大きなお金の循環をつくることが、社会を豊かにし、個人の資産形成にもつながります。

セゾン投信には、開示やレポーティングの点でもっと改善してほしいこともあるのですがそれはまた別の機会に。

2020年は荒れたマーケットになるかもしれませんが、こういう局面こそ「長期」の視点で、リスクを取り過ぎずゆったりと構えて積立を続けたいものです。